Introduzione

La cedolare secca è un regime opzionale di imposizione sostitutiva sul reddito fondiario derivante dalla locazione di immobili abitativi.

È stata introdotta nell’ordinamento con l’art. 3, D.Lgs. 14 marzo 2011 n. 23, al quale hanno fatto seguito diversi provvedimenti di prassi volti a darne concreta attuazione definendone le modalità di esercizio dell’opzione e di versamento dell’imposta sostitutiva, primi fra tutti il provv. n. 55394 del Direttore dell’Agenzia delle Entrate del 17 aprile 2011 e, successivamente, le Circolari 1 giugno 2011 n. 26/E, del 4 giugno 2012 n. 20/E e del 20 dicembre 2012 n. 47/E.

A decorrere dall’anno 2011, il locatore di immobili a uso abitativo che non agisca nell’esercizio di un’attività di impresa o di arti e professioni può scegliere di optare per il pagamento della cedolare secca.

In presenza di valida opzione, la cedolare secca sostituisce:

- l’Irpef e le relative addizionali (regionale e comunale) dovute sul reddito fondiario derivante dalla locazione delle unità immobiliari a cui si riferisce l’opzione e delle relative pertinenze, nei periodi di validità dell’opzione;

- l’imposta di registro dovuta per le annualità contrattuali (o per il minor periodo di durata del contratto) per i quali si applica l’opzione;

- l’imposta di bollo dovuta sul contratto di locazione dell’immobile e delle pertinenze in relazione al quale è stata espressa l’opzione;

- l’imposta di registro e di bollo eventualmente dovute sulla risoluzione del contratto, se alla data della risoluzione è in corso l’annualità per la quale è esercitata l’opzione per la cedolare;

- l’imposta di registro e di bollo sulla proroga del contratto di locazione, ove venga espressa l’opzione per la cedolare per il periodo di durata della proroga.

Con la Legge di Bilancio 2019 è stata prevista l’estensione del regime di cedolare secca ai locali commerciali censiti in categoria C/1 e cioè ai negozi e alle botteghe, entro il limite di 600 metri quadri, oggetto di contratti stipulati nel solo anno 2019, con esclusione delle altre tipologie di immobili strumentali (ad esempio: uffici, capannoni, opifici e laboratori).

Ambito soggettivo

L’opzione per il regime della cedolare secca sugli affitti può essere unicamente esercitata dal locatore:

- persona fisica, soggetto passivo Irpef (art. 1, provv. Agenzia delle Entrate n. 55394 del 17 aprile 2011);

- titolare del diritto di proprietà o di diritti reali di godimento (ad es. usufrutto, diritto di abitazione o diritto di enfiteusi) escludendo, quindi, la figura del comodatario, in quanto, ai sensi dell’art. 26 del Tuir, titolare effettivo del reddito fondiario risulta essere il comodante – proprietario;

- che, ai sensi dell’art. 3, co. 6, D.Lgs. 14 marzo 2011, n. 23, effettui la locazione al di fuori dell’esercizio di imprese, arti o professioni (sia in forma collettiva che individuale);

- che, consegua un reddito fondiario.

L’art. 4, DL 24 aprile 2017, n. 50 (conv. L. 21 giugno 2017 n. 96) ha reso possibile l’accesso alla cedolare secca anche per soggetti che non siano proprietari dell’immobile, ovvero:

- il sublocatore;

- il comodatario che conceda a titolo oneroso il godimento dell’immobile a favore di terzi;

a condizione che i contratti da questi stipulati abbiano le caratteristiche delle locazioni brevi di cui all’art. 4, DL 50/2017 (durata inferiore a 30 giorni, immobile abitativo, ecc.).

Tali fattispecie sono, peraltro, produttive di redditi diversi e non di redditi fondiari e sono da dichiarare nel quadro RL (rigo RL10), nonostante possano, comunque, essere assoggettati a cedolare secca.

Locazioni ad uso foresteria

Per quanto riguarda il profilo del conduttore, nel corso dei chiarimenti forniti in occasione di Telefisco 2016, poi recepiti nella Circolare 8 aprile 2016, n. 12/E, l’Amministrazione finanziaria ha ribadito la lettura restrittiva della lettera normativa (già accolta nella Circolare 1 giugno 2011 n. 26/E), secondo la quale, per l’applicabilità della cedolare secca, si deve tenere conto anche dell’attività del conduttore, restando, pertanto, escluso da tale regime il contratto di locazione stipulato con conduttori che operano nell’esercizio di attività di impresa o di lavoro autonomo, indipendentemente dalla circostanza che gli immobili oggetto della locazione vengano utilizzati dal conduttore per soddisfare le esigenze abitative dei propri collaboratori o dipendenti (ad es. l’immobile assegnato ad uso foresteria per dipendenti).

Giova precisare che, tale indirizzo non è condiviso dalla giurisprudenza di merito (si vedano le sentenze C.T. Prov. Bari, 2 maggio 2019, n. 825; C.T. Reg. Milano, 27 febbraio 2017, n. 754; C.T. Prov. Milano, 17 aprile 2015, n. 3529; C.T. Prov. Reggio Emilia, 4 novembre 2014, n. 470) secondo le quali la norma sulla cedolare secca non esclude che l’imposta sostitutiva possa trovare applicazione ove il conduttore sia soggetto diverso dalla persona fisica.

Per i giudici, il fatto che il conduttore debba essere un soggetto che non agisca come imprenditore o lavoratore autonomo, è illegittimo in quanto, non è assolutamente previsto dalla norma ma introdotto dall’Agenzia delle Entrate con un documento di prassi non vincolante per il contribuente, per i giudici, né, tantomeno, per gli Uffici.

Ambito oggettivo: non solo locazione ad uso abitativo (novità a partire dal 1° gennaio 2020)

In proposito, la Circolare 1 giugno 2011 n. 26/E aveva sempre precisato che:

- sono esclusi dall’imposizione sostitutiva i contratti di locazione di immobili accatastati come abitativi ma locati per uso ufficio o promiscuo;

- possono accedere al regime sostitutivo i contratti di locazione aventi ad oggetto fabbricati per i quali sia stata presentata domanda di accatastamento in categoria catastale A (eccetto A/10);

- in caso di contratto di locazione avente ad oggetto sia un immobile abitativo che un immobile strumentale per il quale non è possibile accedere alla cedolare secca, il locatore può esercitare l’opzione per l’imposizione sostitutiva solo sulla quota di canone che si riferisce alla locazione dell’immobile abitativo.

Anche le pertinenze dell’abitazione locata (ad esempio, il box auto, la cantina o la soffitta, ecc.), a norma dell’art. 3, co. 2, D.Lgs. 23/2011 beneficiano del regime della cedolare secca se “locate congiuntamente all’abitazione“.

Non sono previsti limiti rispetto al numero di pertinenze locate insieme all’abitazione il cui canone può essere cumulato con quello pattuito per la locazione di quest’ultima e costituire base imponibile per l’imposta sostitutiva della cedolare secca. È così possibile, ad esempio, fruire della cedolare secca anche sul canone pattuito per la contemporanea locazione di un’abitazione e di due autorimesse a essa pertinenziali.

La Legge di bilancio 2019 (art. 1, co. 59, L. 30 dicembre 2018, n. 145) ha introdotto la possibilità di accedere alla cedolare secca del 21%, per alcuni immobili commerciali concedendo l’accesso all’imposizione sostitutiva ai contratti di locazione:

- relativi a negozi in categoria catastale C/1 e le relative pertinenze;

- di superficie fino a 600 metri quadrati (senza includere nel computo le pertinenze);

- stipulati esclusivamente nel 2019 senza estendersi ai contratti stipulati nel 2020 ed annualità successive;

- tra soggetti che il 15.10.2018 non avevano già in essere un contratto per lo stesso immobile, poi interrotto in anticipo.

L’Amministrazione finanziaria nella Risoluzione 17 maggio 2019, n. 50, con riferimento alle predette categorie di immobili, ha confermato che possono accedere alla cedolare secca anche i contratti di locazione con conduttori, sia persone fisiche che soggetti societari, che svolgono attività commerciale.

L’Agenzia delle Entrate, con il provvedimento 19 marzo 2019, n. 64442, ha infatti integrato il nuovo modello RLI e le relative istruzioni con l’opzione per il regime della cedolare secca per i contratti aventi ad oggetto unità immobiliari commerciali di categoria catastale C/1 e relative pertinenze.

Si segnala che la L. 160/2019 (Legge di Bilancio 2020) non ha prorogato la cedolare secca sulle locazioni di immobili commerciali (negozi e botteghe classificati C/1 aventi superficie non superiore a 600 mq), come introdotta, limitatamente ai contratti stipulati nel 2019, dalla legge di bilancio 2019.

La misura era, per espressa previsione normativa (art. 1 c. 59 L. 145/2018), limitata “ai contratti stipulati nell’anno 2019”.

Posto che la disciplina non è stata novellata dalla legge di bilancio 2020, né dal decreto collegato (DL 124/2019), la cedolare sulle locazioni commerciali resta di applicazione limitata alle sole locazioni stipulate nel 2019 (per tutte le annualità di durata del contratto), senza estendersi ai contratti stipulati nel 2020 e successivi.

Pertanto, la possibilità di accedere alla cedolare secca sulle locazioni commerciali resterà un privilegio estremamente limitato, in quanto applicabile ai soli contratti di locazione (aventi le caratteristiche richieste dall’art. 1 c. 59 L. 145/2018) stipulati (o prorogati, come chiarito nella Risp AE 22 luglio 2019 n. 297) nel solo anno 2019.

Tipologie contrattuali applicabili

In presenza dei presupposti soggettivi e oggettivi sopraindicati è possibile avvalersi della cedolare secca con riferimento a qualsivoglia contratto di locazione di immobili abitativi, e quindi:

- ai contratti del canale libero, di durata minima quadriennale (c.d. “4+4” che è la tipologia più diffusa nella prassi contrattuale delle locazioni abitative), stipulati ai sensi dell’art. 2, co. 1, L. 9 dicembre 1998, n. 431;

- ai contratti “concordati” (con riferimento ai contratti aventi durata minima di tre anni, con rinnovo automatico di ulteriori due anni alla scadenza, ai contratti di natura transitoria per la soddisfazione di particolari esigenze delle parti, ai contratti di natura transitoria per la soddisfazione delle esigenze abitative di studenti universitari;

- ai contratti che non risultano disciplinati dalla legge n. 431/1998, bensì dalle disposizioni civilistiche di cui all’articolo 1571 ss. c.c. come le locazioni turistiche.

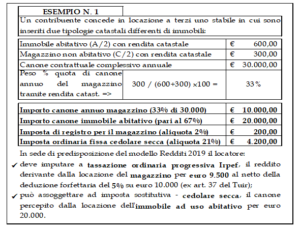

Unico contratto avente ad oggetto più immobili

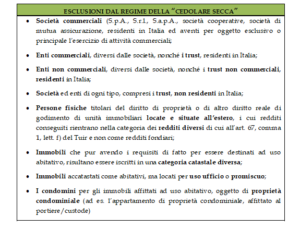

Nell’ipotesi in cui, all’interno del medesimo contratto, siano locati più immobili aventi destinazioni catastali differenti (ad es. locazioni di interi stabili contenenti abitazioni e magazzini) e sia previsto un canone unitario, il locatore ha la possibilità di:

- optare per la cedolare secca, limitatamente agli immobili destinati ad uso abitativo;

- applicare la disciplina ordinaria Irpef, limitatamente alle altre tipologie di immobili, versando l’imposta di registro determinata in misura proporzionale alla rendita catastale.

Locazione di una o più porzioni immobiliari

L’opzione per la cedolare secca può essere esercitata anche in caso di locazione di una o più porzioni di un immobile abitativo.

Nell’ipotesi in cui un contribuente persona fisica conceda in locazione a diversi conduttori più porzioni distinte di una stessa unità abitativa (es. più camere con bagno), cui è attribuita un’unica rendita catastale, il reddito ritratto dal locatore dev’essere assoggettato allo stesso regime impositivo, di modo che “l’esercizio dell’opzione per il regime della cedolare secca per un contratto di locazione relativo a una porzione dell’unità abitativa vincola all’esercizio dell’opzione per il medesimo regime anche per il reddito derivante dalla contemporanea locazione di altre porzioni della stessa” (Circolare 1 giugno 2011 n. 26/E).

Rimangono fermi modalità e termini di esercizio dell’opzione, anche in caso di contemporanea sottoscrizione di più contratti di locazione di porzioni di unità abitativa. Si riporta di seguito l’esempio formulato al riguardo dall’Agenzia delle Entrate.

Più porzioni di una stessa unità abitativa sono locate a studenti universitari con distinti contratti di locazione. Il piano cronologico dei rapporti di locazione è il seguente:

- porzione A, contratto di durata 1.1.2012 – 31.5.2012;

- porzione B, contratto di durata 1.2.2012 – 30.6.2012;

- porzione A, nuovo contratto di durata 1.9.2012 – 30.11.2012.

L’esercizio dell’opzione per la cedolare secca per la locazione della porzione A vincola all’esercizio dell’opzione anche per la porzione B, in quanto i periodi si sovrappongono e non è possibile scorporare le quote della rendita catastale essendo unica per il medesimo immobile.

Immobile posseduto da comproprietari

Nell’ipotesi in cui, l’abitazione sia posseduta da più proprietari, la cedolare secca può essere applicata anche in relazione ad una sola quota del canone di locazione, in quanto ciascun locatore può esercitare/revocare l’opzione disgiuntamente dagli altri, optando o meno per l’applicazione della cedolare secca mediante il modello semplificato SIRIA (se utilizzabile), ovvero il modello RLI.

Nel caso in cui per un immobile in comproprietà il contratto di locazione sia stipulato da un solo comproprietario:

- da un lato, il contratto stipulato da uno solo dei comproprietari esplica effetti anche nei confronti del comproprietario non presente in atti; questi è pertanto è tenuto a dichiarare, ai fini fiscali, il relativo reddito fondiario per la quota a lui imputabile;

- dall’altro, anche il comproprietario non indicato nel contratto di locazione ha la possibilità di optare autonomamente per il regime sostitutivo della cedolare secca, mediante presentazione del modello RLI, allegando la documentazione attestante il titolo di comproprietà ed inviando la raccomandata al conduttore.

Locazione di abitazioni site all’estero tassate in italia

Anche il locatore di abitazioni site all’estero non consegue un reddito fondiario, bensì un “reddito diverso” (art. 67, co. 1, lett. f, TUIR). Tale fattispecie, pertanto, esula dall’ambito di applicabilità della cedolare secca.

Le aliquote della cedolare secca (novità a partire dal 1° gennaio 2020)

A norma dell’art. 3, co. 2, D.Lgs. 23/2011, la cedolare secca si applica con due diverse aliquote:

- l’aliquota “ordinaria”, pari al 21%;

- l’aliquota “ridotta”, pari al 10%, che viene portata “a regime” sulle locazioni a canone concordato, modificando l’art. 3 c. 2 D.Lgs. 23/2011, che disciplina l’imposta sostitutiva, così come modificata dalla L. 160/2019 (c.d. “legge di bilancio 2020”), pubblicata sul S.O. n. 45 della G.U. 30.12.2019 n. 304 ed entrata in vigore il 1° gennaio 2020.

| ALIQUOTE CEDOLARE SECCA | ||||||

| Tipologie di contratti | 2011 | 2012 | 2013 | Dal 2014 al 2018 | 2019 | 2020 |

| Contratti Locazione Ordinaria | 21% | 21% | 21% | 21% | 21% | 21% |

| Contratti di Locazione Concordati | 19% | 19% | 15% | 10% | 10% | 10%

a regime |

| Contratti Locazione 2019 immobili C/1 | – | – | – | – | 21% | mancata proroga |

Nello specifico, l’aliquota del 21% risulta applicabile ai contratti:

- del c.d. “canale libero” (4+4) stipulati ai sensi dell’art. 2, co. 1, L. 431/98;

- soggetti alla disciplina civilistica degli artt. 1571 ss. c.c., quali quelli aventi ad oggetto abitazioni censite in Catasto nelle categorie A/1, A/8, A/9, ovvero locate esclusivamente per finalità turistiche;

- stipulati, in qualità di conduttore, da enti locali, per soddisfare esigenze abitative di carattere transitorio (cui si applica, a norma dell’art. 1, co. 3, L. 431/98, la disciplina civilistica di cui agli artt. 1571 ss. c.c.);

- di locazione breve e assimilati, di cui all’art. 4, DL 24 aprile 2017, n. 50.

L’art. 3, co. 2, D.Lgs. 23/2011 prevede l’applicazione della cedolare secca con aliquota ridotta al 10% esclusivamente per i contratti di locazione che:

- oltre a essere riferiti a unità immobiliari ubicate nei Comuni con carenze di disponibilità abitative individuati dall’art. 1, co. 1, lett. a) e b), DL 551/88 (Bari, Bologna, Catania, Firenze, Genova, Milano, Napoli, Palermo, Roma, Torino e Venezia, nonché i Comuni confinanti con gli stessi e gli altri Comuni capoluogo di provincia) e negli altri Comuni ad alta tensione abitativa individuati dal CIPE99;

- siano stipulati “a canone concordato” sulla base di appositi accordi tra le organizzazioni della proprietà edilizia e degli inquilini, di cui all’art. 2, co. 3, L. 431/98 e di cui all’art. 8 della medesima legge

L’art. 1 c. 6 Legge di bilancio 2020, intervenendo direttamente sull’art. 3 c. 2 D.Lgs. 23/2011, ha modificato l’aliquota ridotta della cedolare secca portandola al 10% “a regime”.

Pertanto, per gli anni successivi, non saranno necessarie ulteriori proroghe per mantenere “stabile” l’aliquota della cedolare secca sui contratti a canone concordato al 10%.

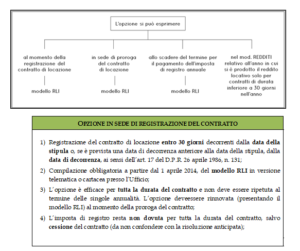

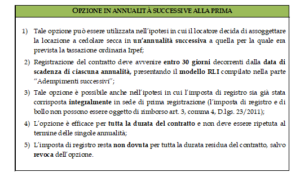

Esercizio dell’opzione per la cedolare secca

Oltre ai presupposti oggettivi e soggettivi, l’accesso al regime sostitutivo della cedolare secca è subordinato a due ulteriori presupposti:

- la manifestazione dell’opzione per tale regime in sede di registrazione del nuovo contratto o (nei limitati casi in cui ciò è consentito) direttamente nella dichiarazione dei redditi;

- l’invio di una raccomandata al conduttore nella quale il locatore rinuncia all’aggiornamento del canone di locazione.

Secondo quanto chiarito dal provv. 55394/2011, l’opzione per la cedolare secca può essere operata secondo quanto indicato nella tabella sottostante:

Affinché l’opzione per l’imposta sostitutiva sia efficace, è necessario che il locatore ne dia preventiva comunicazione al conduttore, con lettera raccomandata, rinunciando alla facoltà di chiedere l’aggiornamento del canone.

La Circolare 4 giugno 2012, n. 20/E, ha chiarito che non sussiste l’obbligo di inviare la raccomandata al conduttore nel caso in cui l’opzione per la cedolare secca riguardi:

- contratti con durata inferiore a 30 giorni nell’anno (la cui opzione può anche essere esercitata in dichiarazione dei redditi);

- contratti che contengano un’espressa rinuncia, da parte del locatore, alla facoltà di richiedere l’aggiornamento del canone.

Determinazione dell’imposta

A norma dell’art. 3, co. 2, D.Lgs. 23/2011, la base imponibile dell’imposta sostitutiva è caratterizzata dal maggiore importo fra:

- il 100% del canone di locazione indicato in contratto, ragguagliato alla durata della locazione per cui si esercita l’opzione;

- la rendita catastale riferita al medesimo periodo di vigenza dell’opzione, rivalutata del 5% intesa quindi, come soglia minima cui applicare l’aliquota.

A differenza del reddito assoggettato ad Irpef, il canone (o la rendita se maggiore) su cui computare la cedolare secca non può beneficiare di alcuna riduzione né forfettaria (ad es. il 5%), né analitica, previste dall’art. 37, co. 4-bis, TUIR.

In sede di Modello Redditi PF 2019, ad eccezione dell’ipotesi in cuil’immobile sia posseduto in comproprietà ma sia locato da uno solo dei comproprietari pro – quota,il canone di locazione deve essere indicato sempre e per intero:

- indipendentemente dalla quota di possesso dell’immobile, all’interno del quadro RB, facendo menzione del codice 3 nella colonna 5 “Codice canone” dei righi RB1-RB9;

- barrando la casella “Cedolare Secca“ nella colonna 11;

- indipendentemente dalla sua effettiva percezione, anche nell’ipotesi di morosità del conduttore.

Nelle istruzioni alla compilazione del modello Redditi PF 2019 è specificato che il valore da indicare in colonna 6 “Canone di locazione” “non deve comprendere le spese di condominio, luce, acqua, gas, portiere, ascensore, riscaldamento e simili eventualmente incluse nel canone“.

Ne deriva che, sebbene la cedolare secca escluda decurtazioni forfetarie del canone, se il contratto precisa che una parte del canone corrisponde al rimborso delle spese sopra elencate, queste non vanno incluse nel canone di locazione su cui si applica la cedolare secca, indicato in colonna 6 dei righi RB1 – RB9 della Sezione I del quadro RB.

Ipotesi di morosità del conduttore

Come per l’IRPEF, anche ai fini della cedolare secca i canoni di locazione rilevano anche ove non percepiti, ai sensi dell’art. 26 del TUIR.

In caso di morosità del conduttore, il locatore continua a “conseguire” base imponibile da assoggettare alla cedolare secca.

Facendo applicazione dell’art. 26, co. 1, TUIR, la Circolare 1 giugno 2011 n. 26/E afferma, infatti, che:

– “sulla base dei criteri generali di determinazione del reddito fondiario, anche in applicazione del regime della cedolare secca i canoni di locazione di immobili ad uso abitativo non percepiti devono essere assoggettati a tassazione, salvo che entro il termine per la presentazione della dichiarazione dei redditi non si sia concluso il procedimento giudiziale di convalida di sfratto per morosità del conduttore“;

– “per le imposte versate sui canoni venuti a scadenza e non percepiti, come da accertamento avvenuto nell’ambito del procedimento giurisdizionale di sfratto per morosità, è riconosciuto un credito d’imposta di pari ammontare (art. 26 del TUIR)” che sarà utilizzato:

- nella prima dichiarazione dei redditi successiva alla conclusione del procedimento giurisdizionale di sfratto, scomputandolo dall’Irpef a saldo o in acconto;

- in compensazione con il modello F24, per l’eventuale eccedenza;

- attraverso istanza di rimborso, entro il termine prescrizionale decennale, agli Uffici finanziari competenti.

Nella compilazione del modello Redditi PF 2019, tali indicazioni si risolvono nella compilazione della colonna 7 “casi particolari” dei righi da RB1 a RB9.

Le istruzioni del modello Redditi PF 2019 precisano che, in tale colonna, è possibile indicare il codice 4 (canoni non percepiti per morosità), in presenza di entrambe le seguenti condizioni:

- l’immobile è stato locato ma i canoni di locazione previsti in contratto non sono stati percepiti, in tutto o in parte;

- il procedimento di convalida di sfratto per morosità si è concluso entro il termine di presentazione della dichiarazione dei redditi (30 novembre 2019).

Versamento dell’imposta sulla cedolare secca (novità in sede di riduzione dei secondi acconti d’imposta sulla cedolare)

I termini per il versamento a saldo ed in acconto della cedolare secca coincidono con quelli stabiliti per il versamento dell’Irpef.

L’acconto va versato in due rate qualora l’importo della prima superi 103,00 euro (art. 17, co. 3, DPR 7 dicembre 2001, n. 435).

In tale ipotesi:

- la prima rata, pari al 40%, è dovuta entro il termine del versamento a saldo relativo alla dichiarazione dei redditi dell’anno precedente (30 giugno);

- la seconda, pari alla differenza tra l’acconto complessivamente dovuto e quanto corrisposto a titolo di prima rata, va versata entro il 30 novembre.

In caso contrario, il versamento è effettuato in un’unica soluzione entro il 30 novembre.

A norma dell’art. 3, co. 4, D.Lgs. 23/2011, l’acconto della cedolare secca è pari al:

- 85% per l’anno 2011;

- 95% per gli anni dal 2012 al 2020;

- 100% dal 2021.

L’art. 58 DL 214/2019 (c.d. “decreto fiscale collegato alla legge di bilancio 2020”) modifica, a regime, la misura della prima e seconda rata degli acconti dell’IRPEF, dell’IRES, dell’IRAP e delle relative addizionali e imposte sostitutive, dovuti dai contribuenti soggetti agli indici sintetici di affidabilità fiscale (ISA), di cui all’art. 9-bis DL 50/2017.

In luogo degli attuali 40% (prima rata) e 60% (seconda rata) dell’importo complessivamente dovuto, è prevista la corresponsione di due rate di pari importo (ognuna del 50%).

Con la Ris. AE 12 novembre 2019 n. 93 l’Agenzia delle Entrate conferma la riduzione al 50% della seconda rata degli acconti anche con riferimento all’imposta sostitutiva per la cedolare secca e, nello specifico, per il periodo d’imposta in corso al 31.12.2019 (2019, per i soggetti “solari”), la percentuale dell’acconto per la cedolare secca è pari:

- all’85,5%, per i soggetti ISA;

- al 95%, per i soggetti estranei agli ISA.

Aspetti sanzionatori

Registrazione tardiva del contratto in cedolare secca

Come chiarito nella Circolare 1 giugno 2011 n. 26/E, ove il locatore registri il contratto di locazione, per il quale intende optare per la cedolare secca, tardivamente oltre i 30 giorni, può accedere all’istituto del ravvedimento operoso.

Tuttavia, atteso che, in caso di opzione per la cedolare secca, l’imposta di registro è sostituita dalla tassa piatta, non è dovuta imposta di registro, si è tenuti al versamento delle sole sanzioni commisurate all’imposta di registro calcolata sul corrispettivo pattuito per l’intera durata del contratto secondo quanto si legge nella Circolare 1 giugno 2011 n. 26/E.

Conseguentemente, il contribuente che non abbia presentato tempestivamente il contratto di locazione per la registrazione e voglia optare per la cedolare secca può:

- provvedere alla registrazione entro 30 giorni dallo scadere del termine per la registrazione (ovvero entro 60 giorni dalla stipula del contratto o dalla decorrenza di esso) e pagare solo la sanzione ridotta al 6% (1/10 del 60%) dell’imposta di registro che sarebbe stata dovuta in assenza di opzione (calcolata sul corrispettivo previsto per la locazione per tutta la durata del contratto), con il minimo di 20,00 euro;

- provvedere alla registrazione oltre trenta ma entro 90 giorni dallo scadere del termine per la registrazione (ovvero oltre 60 ma entro 120 giorni dalla stipula del contratto o dalla decorrenza di esso) e pagare solo la sanzione ridotta al 12% (1/10 del 120%) dell’imposta di registro che sarebbe stata dovuta in assenza di opzione (calcolata sul corrispettivo previsto per la locazione per tutta la durata del contratto);

- provvedere alla registrazione entro un anno dallo scadere del termine per la registrazione (ovvero entro 1 anno e 30 giorni dalla stipula del contratto o dalla decorrenza di esso) e pagare solo la sanzione ridotta al 15% (1/8 di 120%) dell’imposta di registro che sarebbe stata dovuta in assenza di opzione (calcolata sul corrispettivo previsto per la locazione per tutta la durata del contratto).

Mancata proroga del contratto

In caso di mancata comunicazione della proroga del contratto con cedolare secca, si applicano le seguenti sanzioni:

- 50,00 euro se la proroga viene comunicata con un ritardo pari o inferiore a 30 giorni (ovvero se la proroga viene comunicata entro 60 giorni dal suo verificarsi);

- 100,00 euro se la proroga viene comunicata con un ritardo superiore a 30 giorni (ovvero se la proroga viene comunicata oltre 60 giorni dopo il suo verificarsi).

Come previsto dalla Circolare 7 aprile 2017, n. 8, queste disposizioni, introdotte dal DL 22 ottobre 2016, n. 193, hanno applicazione retroattiva anche alle proroghe non comunicate prima del 3.12.2016.

Le predette sanzioni, sono ravvedibili (Risoluzione 1 settembre 2017, n. 115).

Omessa risoluzione del contratto in cedolare secca

In caso di mancata comunicazione della risoluzione del contratto con cedolare secca, entro 30 giorni dal verificarsi della risoluzione, trovano applicazione le seguenti sanzioni:

- 50,00 euro se la risoluzione viene comunicata con un ritardo pari o inferiore a 30 giorni (ovvero se la risoluzione viene comunicata entro 60 giorni dal suo verificarsi);

- 100,00 euro se la risoluzione viene comunicata con un ritardo superiore a 30 giorni (ovvero se la risoluzione viene comunicata oltre 60 giorni dopo il suo verificarsi).

Anche tali predette sanzioni, sono ravvedibili (Risoluzione 1 settembre 2017, n. 115).

MementoPiù